Wie ich als selbständiger Musiker in Deutschland eine Firma gründe und Steuern spare!

- Welche Gesellschaftsform die richtige für dich ist

- Wie dies funktioniert mit den Steuern und den Abzügen

- Wie du deine Buchhaltung führen musst

- Welche Versicherungen wichtig sind

Man hat bereits einen schwierigen Weg hinter sich bis man überhaupt an dem Punkt angelangt ist, an welchem man glaubt von seiner Musik leben zu können. Hat man sich dann entschieden ganz auf die Karte Musik zu setzen, muss man sich mit Themen wie der passenden Gesellschaftsform, Steuern oder Versicherungen auseinandersetzen.

Es klingt eher bürokratisch als sexy, doch auch Künstler müssen Steuern bezahlen, werden älter und können von Krankheiten oder gar Invalidität betroffen sein. Dieser Blogbreitrag zeigt dir, wie du als Musiker die richtigen Vorkehrungen treffen kannst.

Status der Erwerbstätigkeit des Musikers

Als erstes muss der Status der Erwerbstätigkeit geklärt werden. Man unterscheidet dabei zwischen:

- ArbeitnehmerInnen

- Selbständigerwerbenden auch Freiberufler genannt

Als selbständigerwerbend gilt, wer unter eigenem Namen und auf eigene Rechnung, in unabhängiger Stellung und auf eigenes wirtschaftliches Risiko arbeitet. Ist man von einem Auftraggeber wirtschaftlich abhängig, also wenn man einen Arbeitsvertrag hat, Lohn bezieht sowie Anspruch auf bezahlten Urlaub und Lohnfortzahlung im Krankheitsfall hat, kann man sich nicht als Freiberufler anmelden. Hauptvorteil der Selbständigkeit ist die unternehmerischen Freiheit allerdings ist der administrative Aufwand grösser und man trägt das komplette Risiko selbst.

Bei selbständigen Tätigkeiten unterscheidet man zwischen Einkünften aus Gewerbebetrieb und Einkünften aus freiberuflicher Tätigkeit. Künstlerische Tätigkeiten gehören zu den Freien Berufen, in Einzelfällen kann aber auch eine gewerbliche Tätigkeit vorliegen.

Freiberufler vs. Gewerbetreibender

Als Freiberufler darf man Konzerte spielen, im Studio Musik aufnehmen oder auch unterrichten. Sobald man aber ein Album verkauft oder bei Konzerten Merchandise absetzt, gilt dies als gewerbliche Tätigkeit. Dafür braucht es eine gewerbliche Zulassung vom Gewerbeamt. Wichtig ist hier der Ausdruck «neben der Freiberuflichkeit». Denn auch mit einem Gewerbeschein muss zusätzlich die Freiberuflichkeit als ausübender Musiker angemeldet werden.

Entscheidend ist diese Unterscheidung, weil die gewerbliche Tätigkeit der Gewerbesteuer untersteht, die freiberufliche jedoch nicht. Die Aufnahme der Tätigkeit muss dem Finanzamt gemeldet werden.

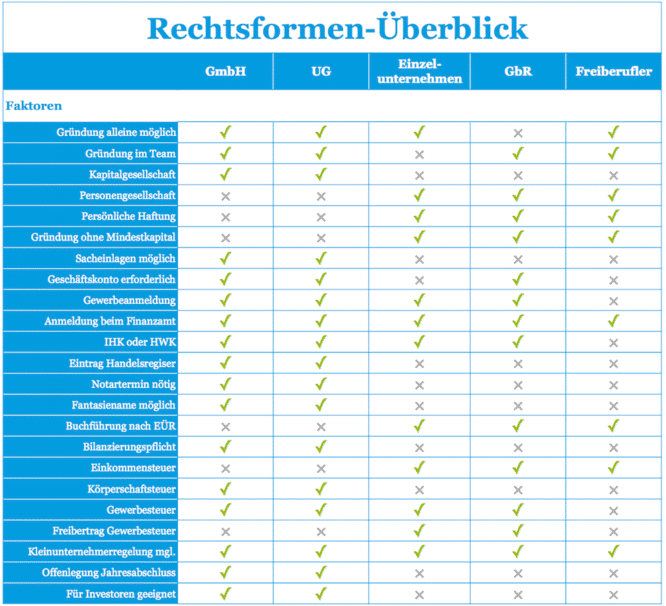

Gesellschaftsform

Freiberufler

Ist man als Solokünstler unterwegs und wird vom Finanzamt als Selbständiger akzeptiert, ist der Freiberufler sicherlich die unkomplizierteste Rechtsform für einen Musiker.

Es ist kein Startkapital nötig allerdings haftet man bei allfälligen Verlusten mit seinem Privatvermögen. Die Erstellung einer Bilanz ist für Freiberufler nicht nötig, die Gewinnermittlung erfolgt anhand der EÜR (Einnahmen-Überschuss-Rechnung).

Gesellschaft bürgerlichen Rechts

Wenn eine Band ausschliesslich aus Freiberuflern besteht, können sich die Mitglieder zu einer Partnergesellschaft oder einer Gesellschaft bürgerlichen Rechts (GbR) zusammenschliessen. In beiden Fällen ist kein Startkapital nötig und es wird mit dem Privatvermögen gehaftet.

Hier liegt allerdings auch der Unterschied: Bei einer GbR haftet jeder Gesellschafter gesamtschuldnerisch mit seinem Privatvermögen, bei der Partnergesellschaft haftet zwar auch jeder Partner mit seinem Privatvermögen, jedoch können die Partner untereinander die Haftung auf denjenigen beschränken, der innerhalb der Partnerschaftsgesellschaft die berufliche Leistung erbringt, verantwortet, leitet oder überwacht.

Bei der Partnergesellschafft muss ein Partnerschaftsvertrag erstellt und die Gesellschaft muss ins Partnerschaftsregister eingetragen werden. Ebenfalls ist keine Bilanz nötig, die EÜR genügt.

Die GbR kann ohne viele Formalitäten gegründet werden und ermöglicht einen schnellen Start in die Selbständigkeit. Die Gründung der GbR muss dem Finanzamt gemeldet werden, wo man dann eine Steuernummer zugewiesen bekommt. Es ist von Vorteil, wenn man bandintern mit einem Gesellschaftervertrag regelt, wer wie viel einzahlt, wie die Gewinne verteilt werden und so weiter. Ein Eintrag ins Handelsregister ist nicht nötig.

Gibt es keine besonderen Gründe, die für eine Partnergesellschaft sprechen, ist grundsätzlich die GbR zu empfehlen.

GmbH, UG oder AG

Eine weitere Möglichkeit ist die Gründung einer sogenannten Kapitalgesellschaft wie etwa GmbH, UG oder AG. Kapitalgesellschaften unterscheiden sich von Personengesellschaften primär anhand des Startkapitals sowie der Haftung.

Einerseits muss man zur Gründung einer Kapitalgesellschaft ein Startkapital einbringen, dafür haften die Gesellschafter nicht mit ihrem Privatvermögen, sondern nur mit dem Gesellschaftsvermögen (die Einlage plus das Betriebsvermögen wie z.B. Instrumente).

Das eingebrachte Kapital muss nicht zwingend Geld sein, es kann zu einem Teil auch aus Instrumenten oder sonstigem Equipment bestehen. Allerdings kann es für eine solche Sachgründung einen Sachgründungsbericht eines Wirtschaftsprüfers benötigen, was schnell teuer werden kann. Die Bareinlage muss mindestens 12.500 Euro betragen.

Vorteile eine Kapitalgesellschaft sind neben der Haftung die Übertragung von Anteilen, wenn es zum Beispiel in der Band zu einem personellen Wechsel kommt.

Als Nachteile gewertet werden kann der grössere administrative wie auch finanzielle Aufwand. Dies beginnt schon bei den Gründungsformalitäten, die zudem kostenpflichtig sind. Auch ein Eintrag ins Handelsregister ist nötig. Je mehr Geld im Spiel ist, desto mehr kann sich die Gründung einer Kapitalgesellschaft lohnen.

Von der Gründung einer AG (Startkapital 50.000 Euro) ist eher abzuraten, es sei denn man will zusätzlich zur Band auch gleich noch ein Label oder einen Verlag führen. Ansonsten ist definitiv die GmbH die sinnvollere Option.

Für diese braucht es ein Startkapital von 25.000 Euro, ein Handelsregistereintrag muss vorgenommen werden ebenso eine Gewerbeanmeldung. Eine Alternative zur GmbH ist die UG, bei der es zumindest auf den ersten Blick kein Startkapital beziehungsweise nur einen Euro benötigt. Allerdings muss man in den kommenden Jahren jeweils mindestens 25 Prozent des Gewinns zurücklegen, bis die 25.000 Euro ebenfalls erreicht sind.

Unter dem Strich ist es am Anfang sicherlich am einfachsten, wenn man es als Solokünstler als Freiberufler versucht und als Band als Partnergesellschaft oder GbR. Ein Wechsel zu einer Kapitalgesellschaft ist zu einem späteren Zeitpunkt weiterhin möglich.

Quelle: fuer-gruender.de

Steuern und Abzüge

Wir beleuchten hier im Folgenden die drei wichtigsten Steuern die anfallen.

Einkommenssteuer

Die Einkommenssteuer dürfte die Budgets der meisten Musiker nicht überstrapazieren und hat man wenig verdient kommt einem sogar der Grundfreibetrag zugute. Beträgt das steuerbare Einkommen nämlich weniger als 8.820 EUR (bei Verheirateten verdoppelt sich der Betrag) ist man keiner Einkommenssteuer unterworfen.

Zur Errechnung des einkommensteuerrelevanten Gewinnes dürfen Beiträge für Versicherungen und Sonderfälle wie zum Beispiel Krankenhausaufwendungen, die die Krankenkasse nicht übernommen hat, abgezogen werden. Unbedingt alle diese Quittungen aufbewahren!

Aufgepasst: Macht man über mehrere Jahre als Künstler einen Verlust, muss dem Finanzamt die Gewinnerzielungsabsicht vorgelegt werden. Verluste, die man aus der nur hobbymässig ausgeübten künstlerischen Tätigkeit erleidet, werden vom Finanzamt nicht anerkannt. Man redet dann von Liebhaberei, denn kein Finanzamt will die Musik als Hobby finanzieren.

Als Einnahmen gilt alles was aus einer steuerlich relevanten Tätigkeit erwirtschaftet wird und dies reicht von Gagen bis Sponsoringeinnahmen. Auch Sachleistungen müssen versteuert werden etwa wenn ein Veranstalter die Fahr- und Übernachtungskosten übernimmt.

Auch Einnahmen aus Auslandaktivitäten sind steuerpflichtig, sofern kein Doppelbesteuerungsabkommen etwas anderes bestimmt.

Auf der anderen Seite sind aber auch alle Aufwendungen im Zusammenhang mit der steuerlich relevanten Tätigkeit abzugsfähig. Einige Beispiele für mögliche Abzüge sind.

- Abschreibungen auf Musikinstrumente und Equipment sofern der Anschaffungspreis höher als 410 Euro (ab 2018 800 Euro) war und die gewöhnliche Nutzungsdauer mehr als ein Jahr beträgt

- Porto- und Telefongebühren

- Reparaturkosten

- Bürobedarf

- Reisekosten

- Schuldzinsen

- Miete für den Proberaum

- Anzeige- und Werbekosten

- Betriebliche Versicherungen (z.B. Haftpflichtversicherung, Rechtsschutzversicherung)

- Rechts- und Beratungskosten (Rechtsanwalt, Steuerberater etc.)

- Nebenkosten des Geldverkehrs (Bankgebühren etc.)

- Fortbildungskosten (Workshops etc.)

- Geschenke an Geschäftspartner (allerdings auf 35 Euro pro Empfänger beschränkt)

- Repräsentationskosten

- Beiträge (z.B. wenn man Mitglied in einem Berufsverband ist)

- Personalkosten (wenn man Angestellte beschäftigt)

Eine detaillierte Auflistung möglicher Abzüge findet ihr hier.

Gewerbesteuer

Wie bereits oben erwähnt, sind Musik grundsätzlich Freiberufler und somit in den meisten Fällen von der Gewerbesteuer befreit. Doch selbst wenn keine Befreiung vorliegt, werden nur die wenigsten Musik Gewerbesteuer entrichten müssen, da diese erst ab einem Jahresgewinn (wichtig: Gewinn nicht Umsatz also Umsatz minus alle Kosten) von mehr als 24.500 EUR fällig wird.

Umsatzsteuer

Als Unternehmer muss man grundsätzlich Umsatzsteuer, auch bekannt als Mehrwertsteuer, an das Finanzamt abführen. Dies theoretisch jedes Mal, wenn Geld verdient wird. Das bedeutet vor allem einen großen organisatorischen und bürokratischen Aufwand.

Allerdings gibt es die Kleinunternehmerregelung, welche auf viele Musiker zutrifft. Diese setzt voraus, dass der Gesamtumsatz im vorangegangenen Kalenderjahr 17.500 Euro nicht überstiegen hat und im laufenden Kalenderjahr voraussichtlich nicht höher als 50.000 Euro sein wird. Ist dies gegeben muss man keine Umsatzsteuer entrichten. Auf der anderen Seite darf man bei Rechnungen die man stellst keine Umsatzsteuer aufführen. Bei Rechnungen die man zu bezahlen hat darf man ebenso keine Umsatzsteuer bzw. Vorsteuer abziehen

Da sich die Kleinunternehmerregelung auch negativ auswirken kann, gibt es auch die Möglichkeit darauf zu verzichten. Dies empfiehlt sich besonders, wenn man hohe Investitionen (z.B. viele Instrumente oder einen Tourbus) getätigt hat die zum Vorsteuerabzug berechtigen.

Ein kleines Beispiel, um dies genauer zu erklären:

Du spielst einen Gig und erhältst dafür 2.000 Euro Gage. Ohne die Kleinunternehmerregelung muss der Veranstalter dir 2.140 Euro überweisen wegen der Umsatzsteuer von 7% (verminderter Satz).

Du kaufst dir Soundequipment für 2.000 Euro. In diesem inbegriffen sind auch 319.30 Euro Umsatzsteuer, die man als Kleinunternehmer nicht als Vorsteuer absetzen kann.

Wenn du die Kleinunternehmerregelung nutzt hast du 2.000 Euro verdient und 2.000 Euro ausgegeben. Nutzt du die Regelung aber nicht, schuldet dir das Steueramt 179.30 Euro (319.30 minus 140 Euro). Deshalb lohnt es sich bei grösseren Anschaffungen zu überlegen, ob die Kleinunternehmerregelung wirklich das Richtige ist.

Entscheidet man sich dagegen muss man sich allerdings auf einen grossen Aufwand für die Umsatzsteuervoranmeldung gefasst machen. An die Wahl der Regelbesteuerung ist man fünf Jahre lang gebunden.

Zur Erstellung nutzt man am besten das Programm Elster.

Steuersätze

Sollte man sich dafür entscheiden, Umsatzsteuern zu bezahlen, muss man die Unterscheidung zwischen den beiden Sätzen kennen. Üblich ist der normale Steuersatz von 19%, es gibt jedoch auch den ermäßigten Steuersatz von 7%.

Dieser wurde eingeführt, um die Verbraucher für Kosten des Grundbedarfs zu entlasten und glücklicherweise wird auch Musik als Grundbedarf eingestuft. Allerdings nicht für alle Belange der Musik, was die Geschichte kompliziert macht.

Konzerte werden mit ganz wenigen Ausnahmen zum ermäßigten Satz von 7% abgerechnet. Ebenso alles was das Urheberrecht betrifft also Einnahmen von Plattenverträgen, Verlagen, GEMA etc.. Wenn du als Studiomusiker etwas einspielst kann dies ebenfalls mit 7% abgerechnet werden.

Anders sieht es aus, wenn ihr CDs oder Merchandise verkauft, hierfür wird der volle Steuersatz von 19% fällig.

Steuerbefreiung

Eine kleine Chance besteht außerdem auf eine Steuerbefreiung. Dafür muss die zuständige Landesbehörde eine Bescheinigung ausstellen aus der hervorgeht, dass man als Musiker die gleichen kulturellen Aufgaben wie Einrichtungen der öffentlichen Hand (Orchester, Chöre etc.) erfüllt. Aufgrund der doch eher konservativen Behörden sollte man sich keine großen Hoffnungen machen.

Wie bezahlt man Steuern als Mitglied einer GbR?

Hat man sich als Band zu einer GbR zusammengeschlossen, ist man natürlich ebenfalls steuerpflichtig, jedoch nicht als GbR, sondern jedes Mitglied für sich selbst. Der Gewinn der GbR wird mit einer Einnahmen-Überschussrechnung in einer eigenen Steuererklärung festgestellt.

Ebenso können die Betriebsausgaben sowie die separaten Kosten der einzelnen Bandmitglieder (etwa für Fahrtkosten oder Abschreibungen auf Instrumente) abgezogen werden, was logischweise die Einkommen senkt. Die Differenz zwischen dem Gesamthandvermögen und den Betriebsausgaben muss dann jeder einzelne Gesellschafter in seiner Einkommenssteuererklärung aufführen. Wie man den Gewinn zwischen den verschiedenen Gesellschaftern aufteilt, regelt man am besten in einem Gesellschaftervertrag.

Besteuerung bei einer Kapitalgesellschaft

Hat man sich für eine Kapitalgesellschaft, in den meisten Fällen wohl eine GmbH, entschieden, wird erst einmal die Gesellschaft und nicht die Privatperson besteuert. In die persönliche Steuererklärung kommt erst der an die Gesellschafter ausgeschüttete Gewinn der Kapitalgesellschaft. Anders sieht es aus, wenn man sich selbst bei der Firma anstellt.

Dann ist man sowohl Gesellschafter wie auch Angestellter. Dies macht dann Sinn, wenn man auf ein fixes, monatliches Gehalt angewiesen ist.

Eine Kapitalgesellschaft bezahlt Gewerbesteuer, Körperschaftssteuer (quasi die Einkommensteuer für Kapitalgesellschaften) sowie den Solidaritätszuschlag.

Da sich wohl die wenigsten Musiker für eine Kapitalgesellschaft entscheiden werden, gehen wir nur oberflächlich auf dieses Thema ein. Entscheidet man sich trotzdem für eine Kapitalgesellschaft, sollte man sich unbedingt mit einem Steuerberater kurzschliessen.

Dies gilt aber nicht nur für Kapitalgesellschaften. Fühlt man sich nicht komplett sattelfest bei dem Thema, lohnt es sich einen Buchhalter, Steuerberater oder Treuhänder hinzuzuziehen.

Buchhaltung

Buchhaltung ist ein Begriff vor dem viele zurückschrecken. Dabei sollte man aber stets daran denken, dass man die Buchhaltung nicht für die Steuerbehörde, sondern primär für sich selbst macht.

Zu beachten gilt es auch, dass die Buchführung bereits vor der Gründung beginnt. Dies ist allerdings zu eurem Vorteil, denn so können Kosten, die vor der Gründung anfallen aktiviert und nach der Gründung geltend gemacht werden. Dies reduziert den Gewinn und somit die Steuerlast.

Vor der Aufnahme der selbständigen Tätigkeiten können vorweggenommene Betriebsausgaben als Aufwand geltend gemacht werden. Dies können Kosten für die Anschaffung von Wirtschaftsgütern, Fahrtkosten, Beratungskosten, Bürobedarf, Computer, das PA oder Instrumente sein.

Es gilt zu beachten, dass wenn eine Anschaffung, zum Beispiel die eines Instruments, schon länger zurückliegt, kann nicht der Anschaffungspreis verbucht werden, sondern nur der Teilwert, also der Wert zum aktuellen Zeitpunkt.

Die Buchführungspflicht beachten

Die meisten Musiker unterliegen nicht der Buchführungspflicht, da Freiberufler von dieser ausgenommen sind ebenso Einzelunternehmer und die GbR, wenn sie nicht mehr als 60.000 Euro Gewinn oder 600.000 Euro Umsatz macht. Alle anderen, insbesondere Kapitalgesellschaften, sind zu einer doppelten Buchführung verpflichtet.

Das bedeutet aber selbstverständlich nicht, dass man deswegen seine Einnahmen und Ausgaben nicht dokumentieren muss. Freiberufler müssen diese in einer Einnahme-Überschuss-Rechnung (EÜR) erfassen. Dies ist etwa dann nützlich, wenn man bei der Bank einen Kredit anfragen will und primär für einen selbst. Dank der Buchhaltung hat man eine viel bessere Übersicht über die Einnahmen und vor allem auch die Ausgaben. Nicht zuletzt erkennt man, welche Teile des Geschäfts rentieren und wo man eventuell sogar Verluste macht.

Hilfe bei der Buchführung suchen

Für die Buchhaltung setzt man sich von Vorteil bereits vor der Gründung mit einer Fachperson zusammen. Es ist zu empfehlen jemanden zu suchen, der sich bereits mit dem Musikbusiness auskennt. So wie etwa die Kanzlei Bertl & Schwarz, die viele wertvolle Inputs zu diesem Blogbeitrag beigesteuert hat.

Versicherungen

Als Angestellter ist man durch den Arbeitgeber sozial abgesichert durch die gesetzliche Sozialversicherung (Kranken-, Renten-, Pflege- und Arbeitslosenversicherung). Weiter ist der Arbeitnehmer gegen Arbeitsunfälle und gegen Unfälle auf dem Arbeitsweg versichert. Als selbständiger Musiker fällt dies weg, dafür gibt es die Künstlersozialversicherung (KSV).

Die KSV ist eine Form der gesetzlichen Sozialversicherung und ermöglicht freischaffenden Musikern den Zugang zur gesetzlichen Kranken-, Pflege- und Rentenversicherung. So wie im Angestelltenverhältnis bezahlt der Künstler dabei lediglich die Arbeitnehmerbeiträge.

Die Voraussetzungen für eine Anmeldung bei der KSV sind ein erwerbsmässiges und nicht nur vorübergehendes Einkommen aus einer Tätigkeit als Musiker, welches mindestens 3.900 Euro pro Jahr beträgt. Man darf weiter nicht mehr als einen Arbeitnehmer beschäftigen und nicht anderweitig von der Versicherungspflicht befreit sein.

Zur Künstlersozialkasse haben wir uns ausführlich in diesem Blogbeitrag beschäftigt.

Wichtig zu wissen ist, dass die Künstlersozialversicherung nur die nötigste soziale Absicherung gewährleistet. Gegen Arbeitslosigkeit kann man sich etwa nicht versichern. Gegen weitere Eventualitäten braucht es zusätzliche Versicherungen:

Arbeitsunfälle

Für den Fall eines Arbeitsunfalls oder eines Unfalls auf dem Weg von oder zur Arbeit können sich auch Selbständige absichern. Dies mit einer Mitgliedschaft bei der zuständigen Berufsgenossenschaft.

Weiter besteht die Möglichkeit sich eine Unfallversicherung auf privater Ebene zuzulegen. Diese sichert neben beruflichen Unfällen auch solche im privaten Rahmen ab.

Haftpflichtversicherung

Wenn ein selbständiger Musiker Schäden anrichtet, also einer dritten Person einen Schade zufügt, kann er dies mit einer Haftpflichtversicherung absichern. Entscheidet man sich für eine private Haftpflichtversicherung werden solche Schäden aber nur im privaten Bereich gedeckt. Es empfiehlt sich daher eine Berufshaftpflichtversicherung abzuschließen, welche die private Haftpflichtversicherung miteinschließt.

Damit sind Schäden während der Ausübung des Berufs, wie auch im privaten Rahmen gedeckt. Ist man als Musiker oft im Ausland unterwegs, sollte man jeweils mit der Versicherung checken, ob die jeweiligen Länder auch abgedeckt sind.

Musikinstrumentenversicherung

Für Bands kann dies zu einer essentiellen Versicherung werden, da hier Instrumente und Equipment gegen Schäden versichert werden. Beim Abschluss muss man sich genau mit dem Versicherungsumfang auseinandersetzen und etwa darauf achten, dass keine Nachtklausel inbegriffen ist, da dann der Versicherungsschutz zwischen 22-6 Uhr erheblich reduziert ist. Die Versicherung gilt leider nicht für angemietetes Equipment, dafür bräuchte es eine separate Equipmentversicherung.

Konzertausfallversicherung

Sind Konzerte ein essentieller Teil des Einkommens lohnt es sich eine Konzertausfallversicherung zu prüfen. Mit dieser versichert er sich gegen Schäden die ihm durch den Ausfall eines Konzerts entstehen.

Auch eine Rechtschutzversicherung für sein privates wie sein betrieblich genutztes Kfz ist zu empfehlen.

Was machen GEMA und GVL?

GEMA-Sozialkasse

Die GEMA-Sozialkasse leistet Ausgleichszahlungen an GEMA-Mitglieder im Alter, bei Krankheit, Unfall oder Fällen der Not. Dies kann durch einmalige oder wiederkehrende Leistungen geschehen und auch als Unterstützung von Hinterbliebenen.

In der Regel können diese Leistungen nur in Anspruch genommen werden, wenn das geregelte Eintrittsalter erreicht ist, man mindestens zehn Jahre ununterbrochen ordentliches Mitglied der GEMA war und wenn man nachweisen kann, dass die Einnahmen einschließlich der Einnahmen des Ehe- oder eingetragenen Lebenspartners zum Lebensunterhalt nicht ausreichen. Detailliertere Infos findet ihr hier.

GVL: Soziale- und Seniorenzuwendung

Hat man einen GVL-Wahrnehmungsvertrag abgeschlossen, besteht die Möglichkeit individuelle Zuwendungen zu beantragen. Dies sind zum einen die sozialen Zuwendungen. Diese bieten einen teilweisen Ausgleich des Verdienstausfalls durch vorübergehende Arbeitsunfähigkeit wie auch Beihilfe zu Krankheitskosten.

Weitere Hilfe kann bei unverschuldeter Notlage oder Bedürftigkeit durch besondere Ereignisse beantrag werden.

Die Seniorenzuwendung richtet sich an Berechtigte, die das 65. Lebensjahr vollendet haben. Unterstützungszahlungen können beantrag werden, wenn man mindestens 20 Jahre der GLV angehört und an 18 Verteilungen teilgenommen hat. Das jährliche Bruttoeinkommen darf zudem 18.000 Euro nicht übersteigen. Weitere Informationen findet ihr hier.

Fazit

Hat man es geschafft, von seiner Musik leben zu können, gibt es einiges zu beachten damit man seinen Traum auch für längere Zeit leben kann. Dies beginnt bei der Wahl der Gesellschaftsform, sowie den verschiedensten Versicherungen, mit denen man sich absichern kann.

Als Freiberufler ist man zudem selbst für seine Buchhaltung zuständig und muss natürlich auch weiterhin die Steuererklärung ausfüllen. Natürlich klingt dies alles kompliziert und nach viel Aufwand. Unter dem Strich geht es aber darum, sein Business im Griff zu haben, abgesichert zu sein und einen Überblick über seine Finanzen zu haben.

So kann man sich mit einem freien Kopf voll und ganz der Musik widmen! Es lohnt sich deshalb auch, einen Fachmann hinzuzuziehen. Damit spart man garantiert Zeit und mit sehr großer Wahrscheinlichkeit auch Geld.